2014年,一位名叫张立国的药剂师,完成了“医用透明质酸钠修复贴”产品的研发。当时,他并没有想到,日后十年,这样的一小片贴膜,会彻底引爆中国护肤品市场。

这个“医用透明质酸钠修复贴”,是国内第一批获准上市的透明质酸钠成分的Ⅱ类医用敷料贴类产品。张立国将其注册商标,命名为:敷尔佳。

刚刚过去的2023年,是国货美妆品牌的爆发之年。2023年1-11月,抖音护肤TOP20榜里,国货强势占据11席。此外,在2024年的“三八节”表现来看,国货品牌也表现亮眼,并且在其中,玻尿酸类的品牌,增长明显较高。

敷尔佳,也正在这样的行业大背景下快速成长,并于2023年8月登上资本市场,成为“医用敷料第一股”。

一、透明质酸钠材料:女人的生意,火爆的市场

在国货爆发、透明质酸钠增长的背后,是一条容易诞生超级大单品的赛道:功能性护肤。

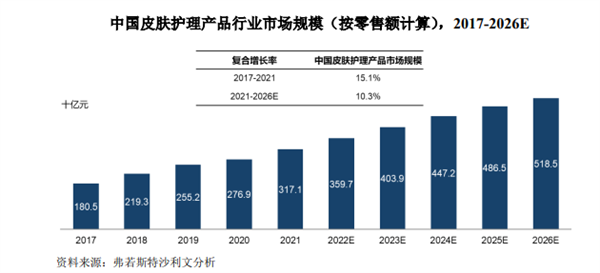

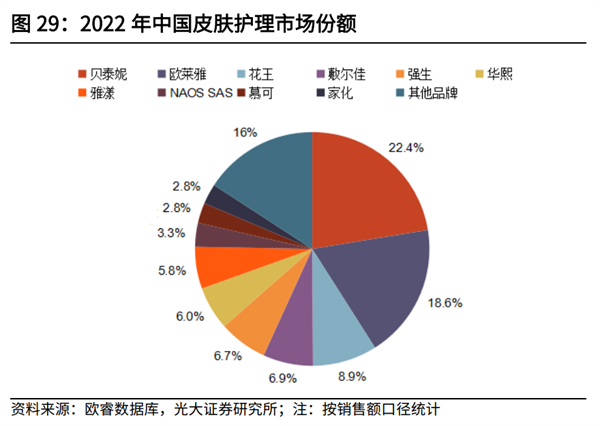

2015年左右,功能性护肤品才在国内真正崛起。我国皮肤护理市场2021-2026年预期增速大约在10.3%。

这个赛道,诞生了一个又一个重磅IPO,包括贝泰妮、华熙生物、巨子生物等,敷尔佳,也是其中之一。

图:护肤品行业增速

(来源:弗若斯特沙利文)

皮肤护理类产品,按产品形态,可以分为注射、敷料、面膜三大类,敷尔佳主要涉及的是敷料、面膜。

2017-2021年,医用敷料的市场规模达到25.9亿,年化增速为40%。据弗若斯特沙利文预计,2022-2027年市场规模增速达到23.1%。其中,轻医美用户人群增长,以及用户对于功能性护肤的偏好,是行业增长的核心驱动。

我们分别来看这两大增长驱因素:

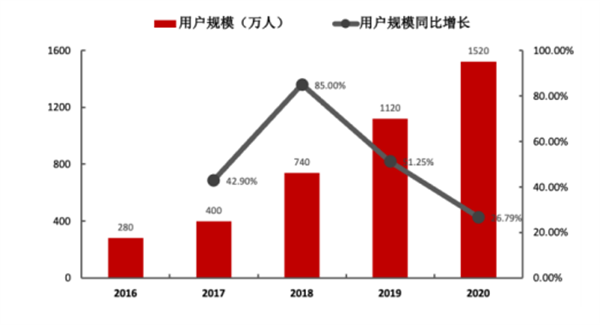

轻医美——用户规模上行,贴式敷料用户渗透率持续提升。据艾媒咨询数据, 2016 年至 2020 年间轻医美用户规模不断增长,2020 年用户规模达 1520 万, 2016-2020 年用户规模 CAGR 达到 52.6%,2023 年,我国轻医美市场用户规模 预计达 2354 万人,较 2020 年增长 55%。消费者在光电/注射类项目过后,通常 需要早晚敷医用面膜进行修复,轻医美用户的规模快速增长较大程度拉动了贴式 敷料需求人群。

图:轻医美用户规模

(来源:艾媒咨询 民生证券)

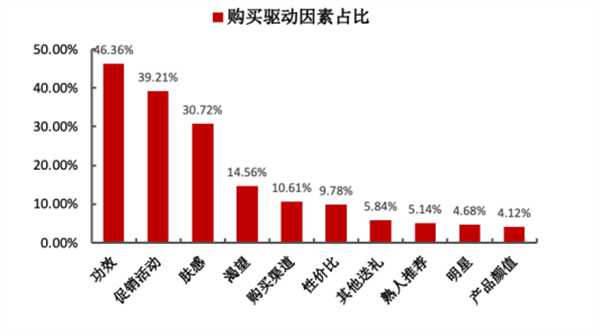

Z世代用户偏好——贴式敷料具备一定功效性,追求功效性护肤消费者部分转化为贴式敷料消 费者,推动消费人群渗透率进一步提升。”Z 世代”消费群体护肤注重功效与肤感 体验,其中”Z 世代”购买护肤因素中功效性重要性占据 46.36%。

图:Z世代购买驱动因素

(来源:德勤 民生证券)

整体来看,整个护肤品市场2021-2026年预期增速大约在10.3%左右,其中透明质酸钠敷料行业增速预计在23%左右,仍然是其中增长较快的细分赛道。

二、生意进化路径:从械字头,到妆字头

从敷尔佳的发展路径,可以看出:这个行业的发展路径,是从专业走向大众,并且持续不断增加品类,从而满足用户更加多样化的需求。

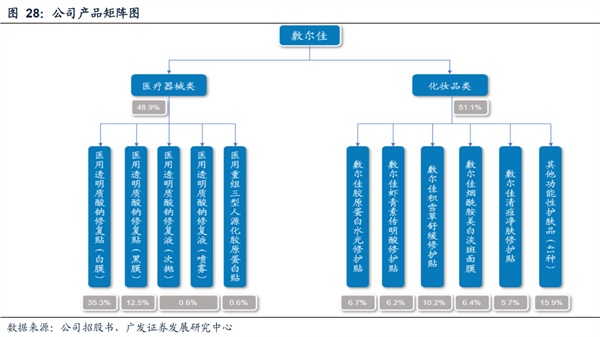

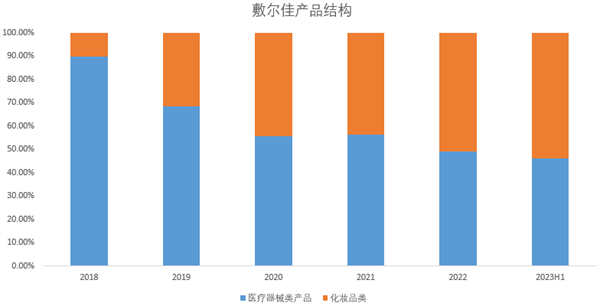

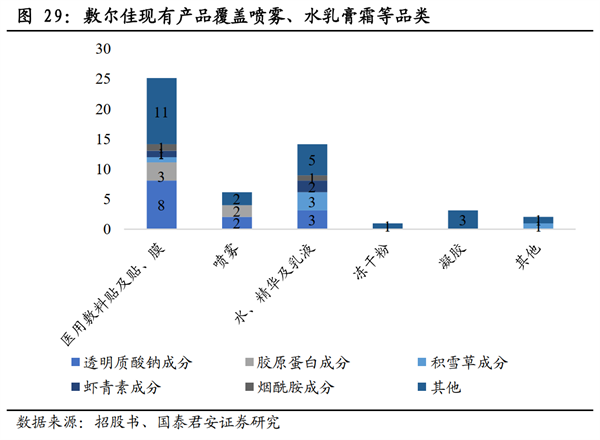

从“医用透明质酸钠修复贴”开始,敷尔佳进化出两大产品线:医疗器械类产品、化妆品类产品。

(图:敷尔佳收入结构)

截止2022年,敷尔佳医疗器械类和化妆品类营收分别为8.66亿元、9.03亿元,分别占总营收的48.95%、51.05%。

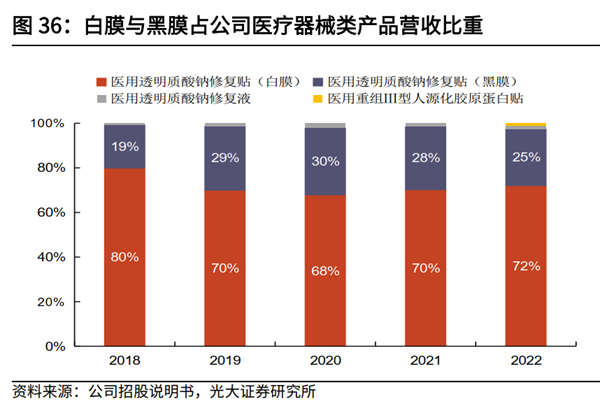

第一类,医疗器械类。其中主要为医用透明质酸钠修复贴(白膜)、医用透明质酸钠修复贴(黑膜),2022年两款产品营收占据了医疗器械类营收的97.5%;

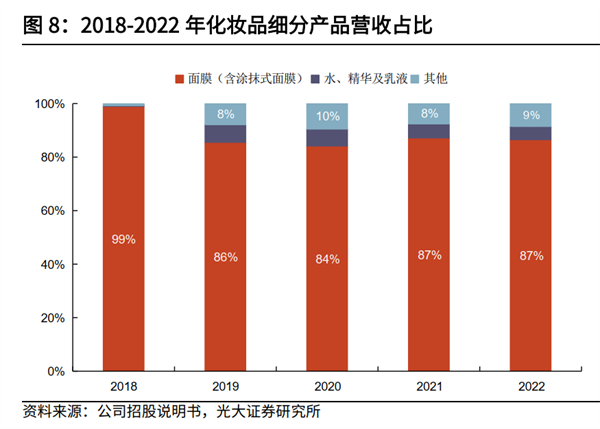

第二类,化妆品类。其中前三大营收产品是敷尔佳胶原蛋白水光修护贴、敷尔佳虾青素传明酸修护贴、敷尔佳积雪草舒缓修护贴,2022年三款产品总营收占整个化妆品类营收的73.43%。

值得一提的事,敷尔佳的医疗器械类透明质酸钠敷料,一度占据收入的90%,从2019年起,其化妆品类收入增速较快,到2023年上半年,化妆品类已经超过医疗器械类敷料,占据收入的54%。

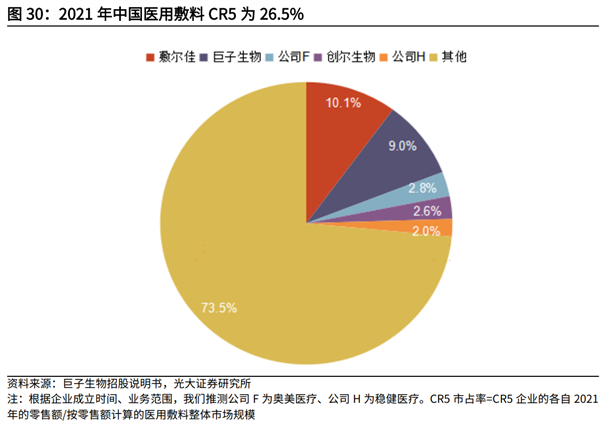

招股书显示,根据弗若斯特沙利文的分析报告,2021年敷尔佳贴片类产品销售额为贴片类专业皮肤护理产品市场第一,占比15.9%;其中医疗器械类敷料贴类产品占比17.5%,市场排名第一;功能性护肤品贴膜类产品占比13.5%,市场排名第二。

2020-2022年,敷尔佳营收分别为15.85亿元、16.50亿元、17.69亿元,净利润分别为6.48亿元、8.06亿元、8.47亿元。

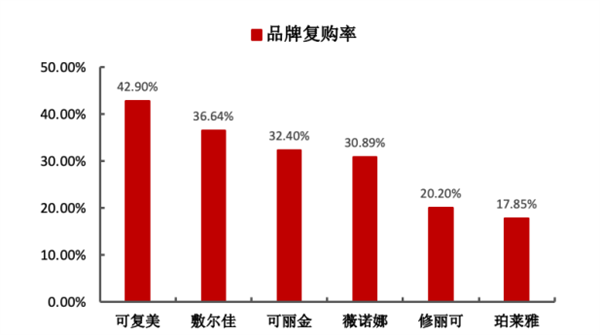

图:品牌复购率

(来源:智研咨询 民生证券)

根据弗若斯特沙利文的数据,2021年,公司的贴片类产品销售额为贴片类专业皮肤护理产品市场第一,市场份额15.9%,其中医疗器械类敷料贴类产品份额为 17.5%,同样位居市场第一;功能性护肤品贴膜类产品份额为 13.5%,市场排名第二。

三、巨头对比: 盈利能力、营销费用之争

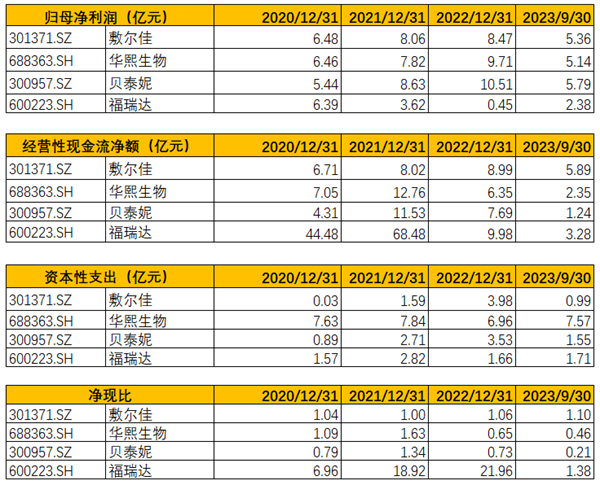

国内以透明质酸钠为切入点,且同时做功能性护肤品的公司主要有敷尔佳、贝泰妮、华熙生物、福瑞达等。我们将几家龙头放在一起对比,来观察各自的盈利情况。

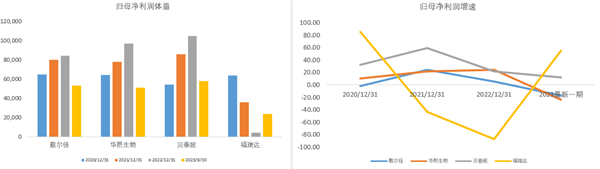

净利润体量及增速——从净利润体量来看,22年敷尔佳、华熙生物、贝泰妮处于同一梯队,福瑞达与这四家存在一定差距,2023年3季度来看,3家净利润体量依然接近。增速方面,福瑞达为业务重组基数影响,其他3家均出现了增速放缓的情况,其中华熙生物的负增长最为明显。

图:净利润体量及归母净利润增速

(来源:choice)

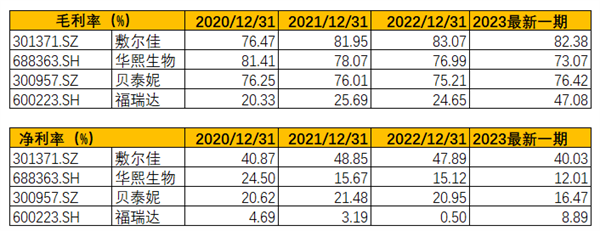

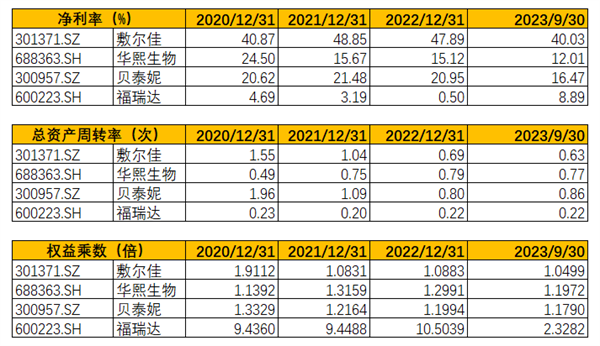

现金流质量——从现金流质量来看,4家公司中,福瑞达因此前有地产业务,净现比数据较为异常,剩余3家公司中,敷尔佳的净现比稳定维持在1以上,贝泰妮、华熙生物波动较大,且自2022年以来,两家的净现比均已经掉到1以下。

盈利能力对比——毛利率方面,敷尔佳较为稳定,近两年在可比公司中居首,同时净利率也明显高于可比公司。敷尔佳净利率较高的原因是营销投入小于可比公司,其营销费用投入在21年之前仅有16%,近两年有所上升,达到26%,远低于贝泰妮(40%左右)、华熙生物(46%左右)。

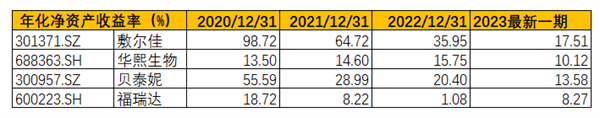

从整体ROE来看,敷尔佳排名首位,主要是净利率明显高于其他三家,2020、2021年,其净资产收益率较高,主要因IPO前资产较轻,贝泰妮20年前ROE较高的原因同样如此。抛开IPO因素,行业的ROE水平处在回落通道,主要因净利率下降。净利率下降的原因主要在于折扣提升,同时销售费用有明显增加。

四、明日之星:胶原蛋白

在玻尿酸之后,下一个“兵家必争之地”的大单品,无疑是胶原蛋白。在以补水为主的透明质酸钠产品逐步进入成熟期后,主打修复的重组胶原蛋白产品逐步成为行业新风口,各家都在争相布局。

敷尔佳——2022年推出了妆字号的胶原蛋白水光修护贴,和械字号的医用重组三型人源化胶原蛋白贴,销量较好,后者原料由聚源生物提供,属于二类械,拥有注册证。

2023年中报显示,其重组Ⅲ型人源化胶原蛋白的三类械产品,目前还处在工艺研发阶段。此外,关于注射类医美产品,其与江苏聚源合作研发,目前处于中试阶段,包括胶原蛋白和一款水光产品,预计在2026-2027年上市。

贝泰妮——年报中未提及胶原蛋白相关布局。

华熙生物——2022年收购北京益而康51%股权,进军胶原蛋白产业。北京益而康掌握全套成熟动物园胶原蛋白提取工艺,主营胶原蛋白海绵。其年报显示“胶原蛋白肽透明质酸钠美容配方”的研发已经进入产业化阶段。

福瑞达——开始布局胶原蛋白原料,23年初步完成胶原蛋白医疗器械生产基地的基建。

从胶原蛋白产品来看,目前四家中推出产品较早的为敷尔佳,从整体布局进度层面,敷尔佳≈华熙生物>福瑞达>贝泰妮。

从玻尿酸,到胶原蛋白,皮肤护理市场在短短十年之间,诞生了众多超级大单品,并且,在新产品的推动下,行业还在延续快速增长。

据Grand View Reaserch数据,2019年全球胶原蛋白市场规模为153.6亿美元,2016-2019年CAGR为6.7%,预计2027年市场规模达226.2亿美元;中国胶原蛋白市场规模为9.8亿美元,占全球市场的6.4%,2016-2019年CAGR为7.8%,预计到2027年,中国胶原蛋白市场规模将达到15.8亿美元。

胶原蛋白,如今正在将玻尿酸走过的“从医用敷料到皮肤护理”路径,重新再走一遍,未来,在这个行业里谁能走得更远,值得拭目以待。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

标签: